Risk & Compliance au sein d’institutions financières

Vos défis

- Gérer des attentes élevées en matière de gestion des risques

- Mettre en place une organisation de contrôle interne efficace

- Optimiser les processus end-to-end dans le respect des réglementations

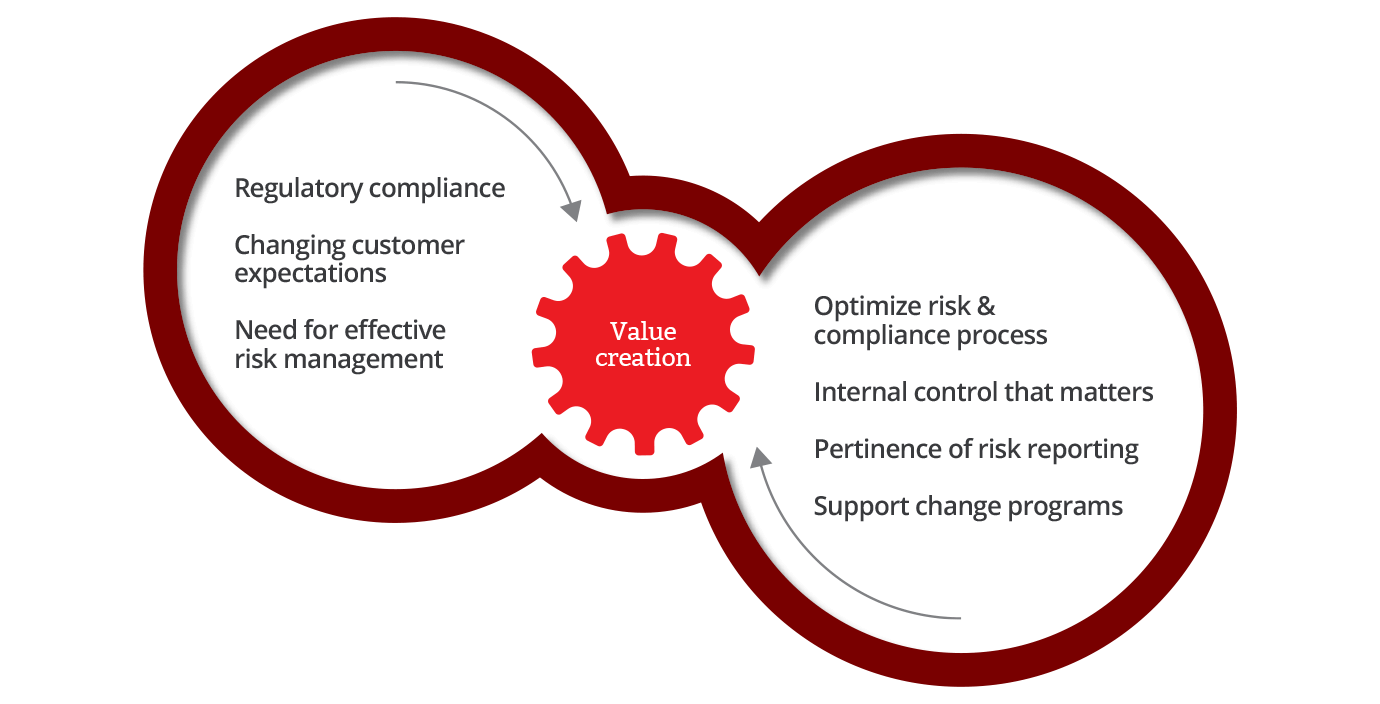

TriFinance aide les institutions financières qui se lancent dans un grand nombre de processus de transformation à évoluer vers une gestion efficace des risques et de la compliance.

Gestion des risques non financiers

Nous créons de la valeur pour nos clients par le biais d’une combinaison unique de services. Nos réponses aux défis de l’industrie financière reposent sur une expertise approfondie dans plusieurs domaines :

TriFinance peut vous aider de diverses façons :

Mise en place d’un cadre de contrôle interne approprié avec un rôle stimulant de gestion des risques

Nos experts disposent d’une connaissance approfondie des exigences réglementaires changeantes et d’une compréhension totale de toutes les activités, tous les processus et tous les instruments sous-jacents à ces réglementations, comme :

- La mise en place d’un cadre de contrôle interne sensible aux risques

- La mise en place de lignes directrices réglementaires sur des pratiques efficaces en matière d’outsourcing

- L’optimisation du cadre de contrôle interne dans le contexte des directives Solvabilité II et Bâle III

Renforcement du rôle de contrôle interne du département en charge de la compliance

Nous faisons le lien entre différentes parties prenantes impliquées dans le contrôle interne, tout en évoluant progressivement vers des méthodologies et mesures de contrôle interne courantes.

Optimisation des processus end-to-end pour créer des opportunités de business tout en respectant les exigences réglementaires

Nos experts peuvent être mobilisés pour mettre en place des changements réglementaires (KYC, AML, MIFID2, GDPR, PSD2, BRRD, etc.) dans divers domaines, notamment : analyse des lacunes, définition de priorités, documentation, redéfinition de processus, programmes de formation et création de synergies avec d’autres projets de contrôle interne.

Risk Management & Internal Control chez TriFinance

Défis CRO pour 2020 et au-delà

La gestion des risques a évolué au cours des 10 dernières années, en grande partie en réponse à la réglementation. Nous accompagnons les institutions financières dans divers domaines :

- Gestion du risque de modèle et des risques d’entreprise

- Implémentation d’un modèle opérationnel agile pour la fonction de gestion des risques afin de conserver une seconde ligne de défense proactive et efficace après la redéfinition de processus opérationnels de prêt ou de financement

- Préoccupations de supervision concernant le rôle important de gestion des risques et sa transformation d’une fonction opérationnelle à une fonction plus analytique.

Rationaliser et générer des rapports de risque efficaces

Le « dialogue de supervision » sera de plus en plus influencé par les résultats de l’analyse de benchmarking « horizontale ».

En parallèle, des préoccupations persistantes concernant les business models durables exigent une agilité accrue et une concentration sur des vues et projections tournées vers l’avenir.

Les experts TriFinance travaillent en étroite collaboration avec le business et les équipes en charge de la gestion des risques et de la finance afin de challenger les besoins internes et externes et d’optimiser les multiples spécifications fonctionnelles.

Gestion des risques financiers

Nous créons de la valeur pour nos clients dans un large éventail de domaines et de processus liés aux risques financiers, comme :

- Identification des expositions non performantes, processus liés aux provisions pour perte sur prêts et méthodes de calcul de la charge en capital

- Optimisation et documentation des processus concernant la gestion du capital, le risque de crédit, le risque de liquidité et les questions de marché liées aux risques

- Accompagnement des institutions financières dans le processus de changement profond à la suite d’une disruption, d’attentes changeantes de la part des clients et d’une utilisation plus intensive de l’analytique des données dans les processus de prêt et d’investissement

- Accompagnement dans la gestion des actifs et passifs, prévisions en matière d’exigences de capital, budgétisation des risques, évaluation des risques propres et autres processus associés

- Critères de souscription et d’investissement et évaluation de l’allocation des actifs dans les environnements post-fusion

Contenu connexe

-

Article

Philippe est passé d’un poste d’auditeur à un poste de Project Consultant chez TriFinance

-

Blog

Se réinventer dans un monde qui change, l’arme de Mano pour laisser sa marque

-

Blog

État des lieux : la PSD2 en 2021

-

Blog

Pourquoi mettre en place des contrôles de cybersécurité au sein de votre département financier?

-

Article

Stabilisation des fonctions financières au sein d’une banque européenne en pleine transformation

-

Blog

Comment la technologie Microsoft Fabric peut vous aider à maximiser la valeur de vos données

-

Carrière chez nos client

Supervisor External Accounting & Reporting | Pour notre client

-

Opportunités Freelance

Interim Manager Finance - Freelance | Wallonie

-

Carrière comme consultant

Finance Consultant

-

Carrière comme consultant

Operations consultant - Banques

-

Carrière comme consultant

Treasury & Financial Markets Consultant

-

Carrière comme consultant

Finance professional - Banques/Assurances